隨著我國對金融行業的強有力的高速發展,國家對金融監管職權的不斷下放,新型金融產品的不斷開發,信息技術的深度應用、廣泛推廣,給依靠信息技術、網絡平臺為載體的傳播媒介的互聯網金融創造了前所未有的發展空間。“互聯網金融”這個名詞早已不是什么新鮮詞匯,而是深入到我們生活的每個角落,時時刻刻不在影響著我們,改變著我們傳統的生活模式。

互聯網的特點,比如說:方便、簡單、快速、廣泛、深度。有句話說“足不出戶,曉天下事”。這是說互聯網給我們帶來的改變。那么互聯網對金融的改變呢?想想曾經我們讀書的時候,父母給我們銀行卡匯款的情形,排隊,排隊,還是排隊。現在我們是如何做的呢?登錄手機銀行或者登錄網銀,按幾個數字這事就算辦完了。再想想我們更小一點的時候,逢年過節長輩發紅包,提前準備好現金紅包,一個個發給我們。一對一,上對下。而15年春節的時候我們是如何發紅包的?我們是利用了微信支付的功能,實現了發紅包互動模式,不僅取消了準備現金的苦惱,更添加了拆紅包時候的興奮感和彼此之間就的互動。

互聯網金融給我們帶來的生活模式改變另一個典型代表就是“理財模式的改變”。時下互聯網理財很流行,其典型代表就是P2P網貸。

P2P網貸的業務模式就是利用互聯網平臺,實現貨幣供給方和貨幣需求方依照交易規則,在互聯網平臺上各取所需:貨幣需求方獲得資金,資金供給方獲取利息,平臺獲取交易手續費。

對于資金供給方,平臺為了吸引到更多的資金,以形成有效的規模資金,交易平臺會設定相對較高的資金利息,且利息高于銀行理財收益利息和定期存款利息去吸引客戶群體,同時,會設計較為靈活、便捷的交易規則,方便資金供給者在平臺上的資金投放。

對于資金需求方,平臺利用平臺規模資金,吸引資金需求方,從而貸出資金,獲取交易費用。

平臺在中介扮演者中介者,規則制定者,執行監督者的身份,風險似乎全部在資金持有和需求雙方,似乎平臺沒什么實際的運營風險。那么問題來了,金融行業的風險大家都是有目共睹的,那么P2P行業也存在風險嗎?風險是什么?有切實可行的風控措施嗎?

從業務運營機制審視P2P行業潛在的經營風險

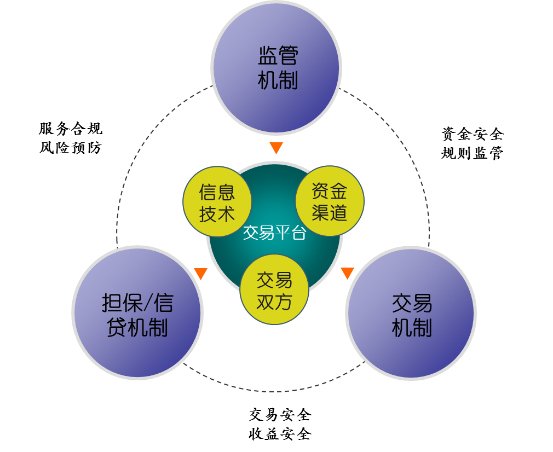

P2P行業一般有著三方面管理機制:監管機制、交易機制、擔保/信貸機制。P2P平臺會依照這三個管理機制,依托信息技術,設計交易規則,明確交易對象。從而達到“資金安全、交易安全、服務合規”的目的,從管理機制及合規角度防范經營風險。

而實際上,市面上絕大多數從事P2P業務的金融機構,往往由于是新型業務,國家在監管層面的滯后,各金融機構為盡快占領市場,分到新業務的一杯羹,急于求成的功利心態,導致其在最初的政策理解、頂層設計、機制設置,規則合規等方面缺乏有效的、合規的管理及相應人才的儲備,最終導致現在大家常常在網絡上看到的:某某P2P公司捐款潛逃,某某P2P公司非法集資等負面報道。

1.“監管機制”下所面臨的經營風險提示

監管機制下,可分為監管主體和被監管對象兩個角色。監管主體主要為國家金融管理機構(如:央行、證監會、銀監會)、政府、行業協會。被監管對象主要為從事P2P業務的金融機構、P2P網貸交易雙方、交易管理機制等。

在監管機制下,目前存在著由于是新型行業,國家目前無明確的法律法規進行規范,其主要表現為:

(1)目前我國沒有專門針對P2P平臺的法律條文,有關民間借貸中介的法律法規也是空白,包括P2P平臺在內的民間借貸的合法性無法得到確認;

(2)P2P平臺經營主體資格的合法性存在缺陷。從事金融業務,除需滿足《公司法》外,還須符合金融行業有關資質。P2P平臺僅依據《公司法》就從事部分金融業務有所不妥;

(3)P2P平臺經營行為的合法性存在疑問。如P2P平臺代理收付款項涉嫌超范圍經營,吸收公眾存款涉嫌非法集資,占有沉淀資金孳息涉嫌侵權等,明顯偏高的利率水平也不受現有法律的保護。

并且,在監管層面,也長期處于監管空白的局面:

(1)無準入門檻、無行業標準;

(2)無監管部門;

(3)金融監管缺位;

(4)監管手段落后;

(5)第三方監管缺位。

2、“交易機制”下所面臨的經營風險提示

交易規則五花八門,行業缺少一個明確的、統一的交易標準。

國家層面未能提出有效的、統一的交易規則,各P2P公司根據其自身需要及金融業務人才能力,自行設定交易規則。導致不同的P2P公司,有著不同的交易模式。導致公眾無法將從事詐騙等犯罪活動的平臺與真正的P2P平臺加以區分,使P2P行業一直以來就被指涉嫌非法吸收公眾存款、虛假騙貸等。

缺乏優質客戶資源。傳統的金融業(主要為國有四大行)已經形成了龐大的客戶群,而P2P平臺剛剛起步,掌握的歷史數據有限,缺乏優質穩定的客戶資源。

平臺交易各方信息不對稱問題普遍。

缺乏必要的金融人才積累。

金融機構在吸引目標客戶的時候,除了富有吸引力的金融產品和安全的交易規則外,潛在的必不可少的就是行業高端復合型金融人才的儲備。而由于目前在P2P行業的資質管理等必要的監管滯后,所帶來的問題就是,很多公司急于踏入市場獲取勝利果實,往往先注冊成立公司,拉攏客戶,忽視了對金融人才的培養和積累。最終導致在金融產品設計上的風險規避及金融業務風險管控上缺失必要的管理措施,觸發業務風險。

3、“擔保/信貸機制”下所面臨的經營風險提示

信貸業務缺乏有效的風控機制。

P2P信貸風險主要來自以下幾方面:一是道德風險。目前P2P平臺賬戶資金監管主要靠自律,道德風險較大。二是信貸風險。P2P貸款是信用型小額貸款,在國內信用環境不成熟、征信體系不完善的情況下存在較大風險。三是技術風險。P2P平臺實力較弱,對技術問題的解決能力不如正規金融,且信用審核、風險管理等關鍵環節都依托于其服務平臺,更增加了技術風險。

沒有可靠的征信數據作為依托。央行的個人和企業征信系統已經成為傳統金融授信或放貸的重要依據。P2P平臺需要借助央行的征信系統控制風險。但由于其自身存在諸多問題,短期內難以納入征信系統,只能依托行業聯盟定期發布黑名單等方式抱團互助,但是行業聯盟剛剛建立,數據量遠不如央行的征信系統。

缺少必要的儲備資金應對業務危機及業務拓展。

傳統金融已經積累了巨額財富。P2P行業剛剛起步,資金實力較弱。

不過,哪里存在風險,哪里就存在突破口。P2P行業還需要明細自身風險源,有的放矢,有效建立風控機制,防范經營風險。相信,P2P行業經過此番的短暫受挫后,明天會越來越好。